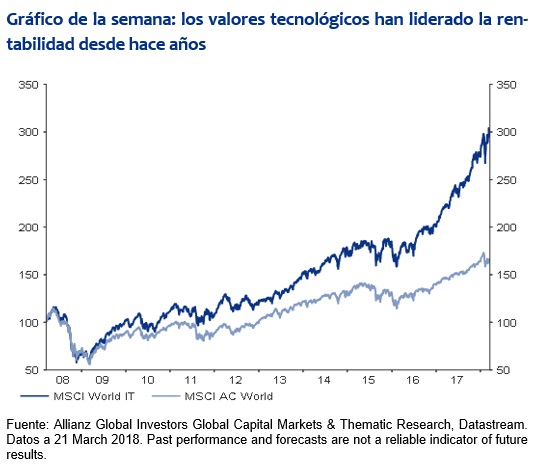

Conforme dejamos atrás el «pico de liquidez» o nivel máximo de liquidez proporcionada por los bancos centrales, los mercados se van poniendo a todas luces más nerviosos. Por eso, tampoco es ninguna sorpresa que el arranque de la semana pasada fuera acompañado de bajadas en los mercados de renta variable. La red social Facebook tuvo que encajar descensos de su cotización como consecuencia de una fuga de datos, y, de hecho, alrededor del 50% de las pérdidas registradas por el S&P en los últimos días son atribuibles a las acciones FANG (Facebook, Amazon, Netflix y Google), siendo notable que las acciones de tecnología llevan años encabezando el ranking de rentabilidad (véase el Gráfico de la semana).

La inminente reunión del Comité Federal de Mercado Abierto (FOMC según sus siglas en inglés) de la FED, se palpaba ya en el ambiente. Mientras parecía darse ya por segura otra subida de los tipos de interés de 25 puntos básicos, se manifestaron temores de que la Fed pudiera encaminarse hacia un cuarto aumento del precio del dinero en el transcurso de este año. Hasta el momento parecían estar descontados solo tres incrementos, si bien es cierto que estas previsiones son bastante recientes. En todo caso, más relevantes que la subida de los tipos en sí deberían de ser las proyecciones de los miembros del FOMC y toda indicación de hasta qué punto el nuevo presidente de la Fed, Jerome Powell, actúa conforme a lo previsto (es decir, no tanto según su propio criterio como observando cierto método).

En este sentido, vale decir que, también con respecto al dinero de los bancos centrales, menos es más: unas inyecciones de liquidez menos abundantes previenen contra la inflación de los activos y, en general, contra la asignación inadecuada de capital inducida por señales de precios distorsionadas.

También en relación con el BREXIT, menos es más: el acuerdo alcanzado entre el Gobierno británico y Bruselas respecto del periodo de transición que, comenzando en marzo de 2019, durará 21 meses, se traduce en menos incertidumbre y más seguridad de planificación, y no solo para las empresas y el comercio. Menos incertidumbre significa, aparte de menos primas de riesgo, que el Banco de Inglaterra tiene ahora más libertad de acción. Por lo tanto, no tiene nada de extraño que la decisión, adoptada ya antes de la cumbre de la UE, favoreciera temporalmente a la libra esterlina.

Sin embargo, en el caso de los indicadores económicos, el aforismo “menos es más” es cierto solo en muy pocos casos, siendo además cada día más difícil encontrar un «más» en los datos. Nos hallamos en la etapa de madurez tardía de una recuperación excepcionalmente larga, cosa que nos recordaron, entre otros indicadores, los índices de gestores de compras y el índice de clima empresarial Ifo de la zona euro y de Alemania, respectivamente.

Claves de la próxima semana

En la presente semana predominarán los indicadores de confianza. A estos hay que añadir un par de indicadores de precios que últimamente vuelven a recibir más atención, si bien es de suponer que, en conjunto, recalquen el escenario de reflación y, con ello, evidencien que la Fed y el BCE se encuentran considerablemente «por detrás de la curva».

Hoy conoceremos los índices de la Fed de Chicago y de la Fed de Dallas, relativos a la economía estadounidense. El martes llegan los datos sobre el entorno económico y el clima empresarial de la zona euro, así como el índice de confianza de los consumidores de The Conference Board (EE. UU.). El miércoles lo más probable es que las miradas se centren en el índice GfK de clima de consumo en Alemania y en el índice Nationwide de precios de la vivienda en el Reino Unido.

Ojalá que menos sea más también en el actual contexto de resurgimiento del proteccionismo, que lastra el comercio internacional y el consumo —lo cual es grave—y, en consecuencia, refuerza la tendencia de reflación, mientras que, en cambio, China lleva adelante la iniciativa de la Nueva Ruta de la Seda que, por tierra y por mar, involucra a 65 países y para la que se prevén inversiones por valor de 990.000 millones de USD.

A continuación, el jueves, llega el índice GfK de confianza de los consumidores de Reino Unido. Se trata de un indicador importante del consumo privado. La inflación se hace sentir cada vez más (en febrero la tasa interanual se situó en el 2,7%) y merma el poder adquisitivo.

Desde la perspectiva del análisis técnico, parece que, en general, las aguas se están calmando en los mercados de renta variable. El ambiente excesivamente optimista se ha enfriado, y ya no cabe considerarlo un indicador contrario para vender. También ha mejorado la amplitud del mercado estadounidense, mientras que, al mismo tiempo, la presión de venta generada por los inversores internacionales sobre las acciones de Japón y la zona euro ha disminuido. Por otro lado, la política monetaria debería de continuar favoreciendo a la renta variable (véase el Gráfico de la semana).

Por consiguiente, es de esperar que próximamente las bolsas describan un movimiento lateral.

Artículo elaborado por Hans-Jörg Naumer, Global Head of Global Capital Markets & Thematic Research.